6. Aanvraag van externe financiering

Het aandeel bedrijven dat behoefte heeft aan financiering én zich georiënteerd heeft op de mogelijkheden (of al bekend was met de mogelijkheden) en vervolgens een aanvraag doet is afgenomen ten opzichte van vorig jaar. Ook het aandeel bedrijven dat een aanvraag doet bij de bank daalt. Dit terwijl het mediane bedrag per aanvraag juist verdubbelt.

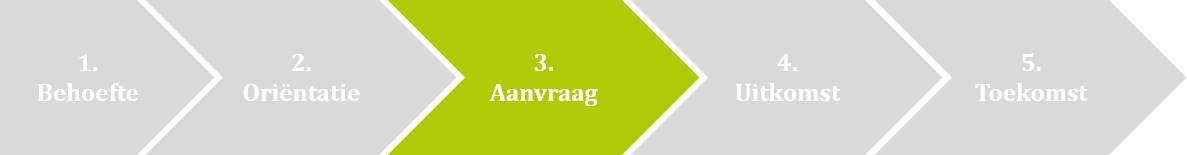

In dit hoofdstuk worden de resultaten van de derde stap in de zoektocht naar financiering door het bedrijfsleven verder uiteengezet. De analyses in dit hoofdstuk hebben betrekking op de bedrijven die de mogelijkheden van financiering hebben verkend én de bedrijven die al bekend waren met de mogelijkheden en zich daarom niet nog eens georiënteerd hebben. De volgende figuur geeft de positie van dit hoofdstuk in het gehele proces weer.

6.1 Het percentage bedrijven dat financiering aanvraagt daalt

Van de mkb-bedrijven die behoefte hebben aan financiering én zich georiënteerd hebben op de mogelijkheden (of al bekend waren met de mogelijkheden), doet 51 procent ook daadwerkelijk een aanvraag. Dit is lager dan vorig jaar, toen nog 56 procent van de bedrijven een aanvraag deed. Wanneer er in het vervolg gesproken wordt over bedrijven die zich georiënteerd hebben omvat dit ook de bedrijven die al bekend waren met de mogelijkheden, tenzij anders aangegeven.

Deze daling is niet zichtbaar bij alle grootteklassen. Het microbedrijf is de enige groep waar het aandeel bedrijven dat een aanvraag doet afneemt (van 52 procent naar 42 procent). Het midden- en klein bedrijf laten een lichte toename zien ten opzichte van de vorige meting. Ook bij het grootbedrijf is een toename te zien. Voor het daadwerkelijk doen van een aanvraag na de eerste stappen van behoefte en oriëntatie geldt: hoe groter de omvang van het bedrijf, hoe groter de kans is dat er daadwerkelijk een aanvraag wordt gedaan. Bij microbedrijven is dit ruim vier op de tien, bij middenbedrijven gaat dit richting de 80 procent.

Niet alleen tussen de grootteklassen zijn verschillen zichtbaar, ook per sector loopt het aandeel dat een aanvraag doet uiteen. Zo doen bedrijven in de sector handel, vervoer en horeca het minst vaak een aanvraag (39 procent), bedrijven in de sector bouw doen het vaakst een aanvraag (71 procent). Ten opzichte van de meting vorig jaar zijn opvallende wijzigingen waarneembaar: bedrijven in de sectoren landbouw (van 74 naar 53 procent) en handel, vervoer en horeca (van 60 naar 39 procent) doen veel minder vaak een aanvraag dan vorig jaar. In de bouw (van 56 naar 71 procent) en zakelijke dienstverlening (van 46 naar 57 procent) zijn de aandelen juist toegenomen. Ook bij de verschillende typen ondernemingen loopt het aandeel dat na oriëntatie een aanvraag doet uiteen. Sociale ondernemingen doen het minst vaak een aanvraag (41 procent), innovatieve ondernemingen het vaakst (73 procent).

Bij zowel jonge als oude bedrijven is een daling zichtbaar ten opzichte van vorig jaar. Jonge bedrijven doen minder vaak een aanvraag (44 procent) dan oude bedrijven (55 procent). Vorig jaar was deze verhouding juist andersom: toen deed 58 procent van de jonge bedrijven een aanvraag tegenover 54 procent van de oudere bedrijven.

| 2023 (%) | 2023, marge (%) | 2022 (%) | 2022, marge (%) | 2021 (%) | 2021, marge (%) | 2020 (%) | 2020, marge (%) | 2019 (%) | 2019, marge (%) | 2018 (%) | 2018, marge (%) | |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Mkb | 51,2 | 43,6 – 58,7 | 56,3 | 49,5 – 63,2 | 51,7 | 43,5 – 59,9 | 58,7 | 52,1 – 65,2 | 68,9 | 62,2 – 75,6 | 66,4 | 59,6 – 73,2 |

| Bedrijfsgrootte | ||||||||||||

| Micro | 43,4 | 33,3 – 53,4 | 52,2 | 43,1 – 61,4 | 46,4 | 36,0 – 56,7 | 54,9 | 46,2 – 63,7 | 63,8 | 53,9 – 73,7 | 60,5 | 51,5 – 69,5 |

| Klein | 66,6 | 59,5 – 73,6 | 64,5 | 56,9 – 72,1 | 66,6 | 59,9 – 73,4 | 67,8 | 62,0 – 73,6 | 76,6 | 70,5 – 82,8 | 81,5 | 76,1 – 86,8 |

| Midden | 78,0 | 70,6 – 86,4 | 77,5 | 69,7 – 85,4 | 74,8 | 67,4 – 82,1 | 76,2 | 68,8 – 83,5 | 83,7 | 77,3 – 90,1 | 86,2 | 81,1 – 91,3 |

| Groot | 81,6 | 70,1 – 93,1 | 70,7 | 57,3 – 84,0 | 86,7 | 76,6 – 96,9 | 62,3 | 49,8 – 74,8 | 80,3 | 69,2 – 91,3 | 80,3 | 67,7 – 92,8 |

| 1)Het gaat hier om 95%-betrouwbaarheidsinterval marges, zie de onderzoeksverantwoording voor meer toelichting op de weergegeven marges. | ||||||||||||

Geen statistisch verband tussen financiële gezondheid en doen van aanvraag

Voor de bedrijven met een financieringsbehoefte, die zich hebben georiënteerd, verschilt de financiële gezondheid licht tussen bedrijven die wel of geen financieringsaanvraag hebben gedaan. Bedrijven die een nieuwe externe financiering hebben aangevraagd, hebben een iets hogere solvabiliteit en een iets lagere liquiditeit dan bedrijven die dat niet doen. Deze verschillen zijn echter niet statistisch significant. Daarom kan niet gezegd worden dat er een statistisch verband is tussen financiële gezondheid van bedrijven en het al dan niet doen van een financieringsaanvraag.

6.2 Aandeel bancaire aanvragen neemt af terwijl gezocht bedrag verdubbelt

Bedrijven in het mkb in de business economy die een aanvraag indienen, doen dit het vaakst enkel bij een bancaire financier (48 procent). In 42 procent van de gevallen doen ze de aanvraag uitsluitend bij een non-bancaire financier (zoals crowdfunding, informele financiers of business angels) en in 10 procent bij beide. Het aandeel dat enkel een aanvraag doet bij een bancaire financier is hiermee gedaald ten opzichte van vorig jaar. Toen was dit nog meer dan de helft, namelijk 53 procent.

Vorig jaar nam het percentage mkb bedrijven dat een aanvraag deed bij een bancaire financier nog toe naarmate de bedrijfsomvang toenam. Dit jaar doet niet het grootbedrijf (64 procent), maar het middenbedrijf het vaakst een bancaire aanvraag (69 procent). Microbedrijven doen dit het minst vaak (43 procent). Grootbedrijven doen daarnaast het vaakst een aanvraag bij zowel een bancaire als een niet-bancaire financier (22 procent). Dit is een flinke stijging ten opzichte van vorig jaar: toen deed slechts 7 procent van de grootbedrijven dat. In de vorige meting was dat voor het mkb 7 procent.

Binnen de verschillende sectoren loopt de kanaalkeuze eveneens uiteen: landbouwbedrijven doen het vaakst een bancaire aanvraag, bouwbedrijven het minst vaak (85 procent versus 35 procent). In de sector bouw wordt dit jaar veel vaker een aanvraag bij zowel een bancaire als een non-bancaire financier ingediend (28 procent versus 5 procent vorig jaar). Ook de leeftijd van een onderneming is gerelateerd aan de keuze voor het soort financier. Zo doet dit jaar ruim de helft van de oudere bedrijven een bancaire aanvraag, bij de jongere bedrijven is dit slechts ruim een derde. Vorig jaar deed nog 63 procent van de oudere bedrijven de aanvraag enkel bancair. Dit jaar wordt door deze groep vaker een aanvraag bij beide typen aanbieders ingediend.

Het mediane gezochte bedrag verdubbelt ten opzichte van vorig jaar

Het bedrag dat het mkb in de business economy aan externe financiering zoekt, is, met een mediaan18) van 250 duizend euro, twee keer zo groot als vorig jaar (125 duizend euro)19). Daarmee zet de stijging van het gevraagde bedrag verder door; in 2021 lag het gezochte bedrag nog op 99 duizend euro. Deze toename is echter niet zichtbaar binnen alle grootteklassen. Bij micro- en grootbedrijven neemt het bedrag toe: zij zochten respectievelijk (het mediane bedrag van) 100 duizend en 4 miljoen euro ten opzichte van respectievelijk 75 duizend, en 3,7 miljoen euro een jaar eerder. Bij het midden- en kleinbedrijf nam het gezochte bedrag juist af (van 400 duizend naar 300 duizend euro en van 1,75 miljoen naar 1,6 miljoen euro). Het mediaan gezochte bedrag neemt toe naarmate de bedrijfsomvang toeneemt. De toename in het gezochte bedrag is statistisch significant.

Het mediane gezochte bedrag is wederom het hoogst in de sector onroerend goed (600 duizend euro), al is dit flink gedaald ten opzichte van een jaar eerder. Toen zochten bedrijven in die sector nog een bedrag van 1,5 miljoen euro. Ook bij de bouwsector is een daling te zien ten opzichte van vorig jaar, bij de overige bedrijfstakken nemen de mediane gezochte bedragen juist toe. Voor alle typen bedrijven is er een toename te zien in het mediane gezochte bedrag. Het bedrag is het hoogst bij dochterbedrijven (800 duizend euro) en het laagst bij familiebedrijven (105 duizend euro). Dat was vorig jaar eveneens zo. Opvallend is de toename van het mediane gezochte bedrag bij bedrijven die zichzelf bestempelen als snelle groeiers en sociale ondernemingen. Daar verdrievoudigen de bedragen (bijna) van (respectievelijk) 170 duizend euro naar 500 duizend euro en van 170 duizend euro naar 550 duizend euro.

6.3 Geen aanvraag wederom het vaakst vanwege interne financiering

Van de mkb-bedrijven die de mogelijkheden voor nieuwe externe financiering hebben verkend of al bekend waren met de mogelijkheden, gaat bijna de helft (49 procent) niet over tot een daadwerkelijke aanvraag. De meest genoemde reden van de bedrijven die geen aanvraag doen is dat er toch intern gefinancierd kon worden (41 procent). Het belang van deze reden om geen financieringsaanvraag te doen neemt toe. Vorig jaar was dit in 30 procent van de gevallen de reden om geen aanvraag te doen. In het grootbedrijf is dit voor slechts 9 procent van de bedrijven de reden om geen aanvraag in te dienen.

Figuur 6.3.1 toont de vijf meest genoemde subdoelen voor bedrijven die uiteindelijk geen aanvraag hebben ingediend. Bedrijven kunnen meerdere doelen hebben voor hun beoogde financiering. 44 procent van de bedrijven die geen aanvraag indienen, heeft als doel voor de financieringsbehoefte het financieren van voorraden ten behoeve van de continuering van hun bedrijf. Dit is voor deze groep bedrijven het meest voorkomende financieringsdoel. Ook voor bedrijven die wel een aanvraag doorzetten komt dit doel ook het meeste voor, maar is het aandeel wel lager (34 procent).

Een ander opvallend verschil in financieringsdoelen tussen bedrijven die wel en geen aanvraag doen, is het percentage dat onroerend goed in het kader van start of uitbreiding als financieringsdoel heeft. Dit doel komt twee keer zo vaak voor bij bedrijven die de aanvraag wel indienen (24 procent) als bij bedrijven die de aanvraag niet indienen (12 procent). Ook financiering ten behoeve van het wagenpark komt beduidend meer voor bij bedrijven die een financieringsaanvraag doen dan bij bedrijven die geen aanvraag indienen.

| Doel | Aandeel (%) |

|---|---|

| Continuering, voorraden | 44 |

| Start, uitbreiding | 20 |

| Continuering, overbruggen corona | 20 |

| Vernieuwing, aannemen & opleiden personeel | 16 |

| Start, overige activa | 14 |

19) De interkwartielafstand blijft naar verhouding wanneer we 2022 en 2023 bekijken. De aanvraagbedragen liggen beduidend hoger in de huidige monitor vergeleken met de vorige versie. De spreiding wordt hierbij dus naar verhouding breder.