Bijna kwart mkb heeft behoefte aan externe financiering

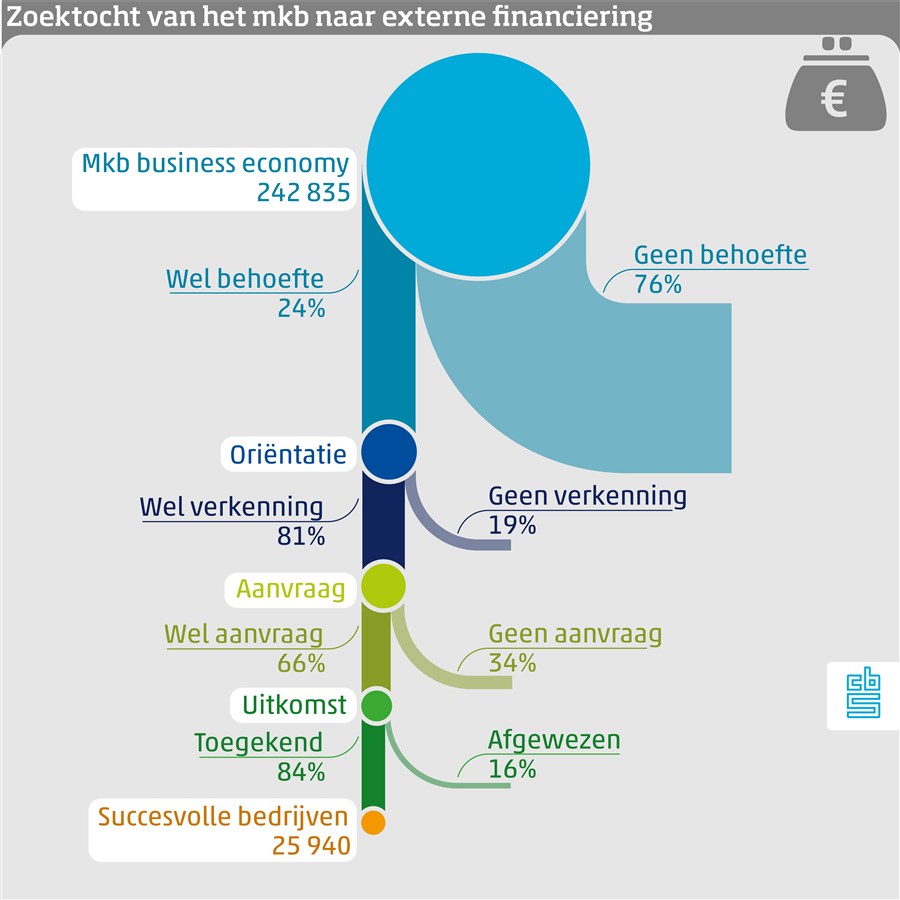

De Financieringsmonitor toont de resultaten van een digitale enquête die is uitgezet bij het mkb in de business economy. Met de resultaten van de enquête wordt de zoektocht van het mkb naar externe financiering van begin tot eind in kaart gebracht.

Meer vraag bij grotere bedrijven binnen het mkb

De financieringsbehoefte binnen het midden- en kleinbedrijf neemt toe met de bedrijfsgrootte. Bij het microbedrijf (minder dan 10 werkzame personen) heeft 23 procent behoefte aan externe middelen. Bij het kleinbedrijf (tussen de 10 en 50 werkzame personen) en het middenbedrijf (50 tot 250) ligt dat, met respectievelijk 27 procent en 31 procent, hoger.

De lijn kan niet worden doorgetrokken naar het grootbedrijf (meer dan 250 werkzame personen). Hier ligt de financieringsbehoefte met 17 procent lager dan bij het mkb. Het zijn vooral de jonge, snelgroeiende bedrijven en startups die behoefte hebben aan financiering, om een uitbreiding te kunnen bekostigen.

Van de bedrijven die aangeven een financieringsbehoefte te hebben, verkent 81 procent de mogelijkheden. Twee derde van deze laatste groep doet daadwerkelijk een aanvraag voor financiering. Bij de startups zijn de meeste afvallers: meer dan de helft doet geen aanvraag nadat zij zich georiënteerd hebben, veelal omdat zij hun slaagkans laag inschatten.

Gemiddelde slaagkans laagst bij kleinste mkb’ers

Van de bedrijven in het mkb die een aanvraag doen voor financiering, slaagt 84 procent erin om de gevraagde financiering geheel of gedeeltelijk binnen te halen. Het gemiddelde slagingspercentage varieert tussen 80 procent voor de groep microbedrijven tot 93 procent voor middenbedrijven als groep. Dit is een stuk lager dan bij het grootbedrijf, waar 99 procent van de aanvragen leidt tot financiering. Naast bedrijfsgrootte dragen ook financiële gezondheid en de beschikbaarheid van veel onderpand bij aan de slaagkans. De ICT en de zakelijke dienstverlening zijn bedrijfstakken binnen het mkb waar een aanvraag het minst vaak leidt tot financiering. Zij kunnen financiers minder onderpand, en dus minder zekerheden bieden.

| succesvolle aanvragen (%) | |

|---|---|

| Bedrijfsgrootte | |

| Micro (2 tot 10 werkzame personen) | 80 |

| Klein (10 tot 50 werkzame personen) | 91 |

| Midden (50 tot 250 werkzame personen) | 93 |

| Bedrijfstak | |

| Nijverheid | 86 |

| Bouw | 88 |

| Handel | 86 |

| ICT | 70 |

| Zakelijke dienstverlening | 74 |

| Onroerend goed en reparatie | 96 |

| Bedrijfsleeftijd | |

| Jong (jonger dan 5 jaar) | 76 |

| Oud (5 jaar en ouder) | 86 |

Banklening blijft populairst

Bij de externe financiering van het mkb komen de traditionele vormen, zoals bankleningen (40 procent), leasing (21 procent), en rekeningen-courant (12 procent) het meest voor. Het aandeel van deze traditionele financieringsvormen neemt toe met de bedrijfsgrootte. Kleinere ondernemingen doen het vaakst een beroep op alternatieve financieringsvormen, zoals crowdfunding en informele investeerders, omdat bij deze vormen minder hoge eisen worden gesteld.

Bronnen

Relevante links

- Dashboard - Financieringsmonitor